ضریب بتا؛ میانبری برای سنجش بازدهی در بورس

بدترین کاری که یک فرد میتواند با سرمایه خود انجام دهد، به باد دادن آن در یک سرمایهگذاری پرریسک است. بنابراین بررسی مفاهیمی مانند ضریب بتا که به میزان بازده و ریسک سرمایهگذاری در بورس اشاره دارد، اهمیت بسیار زیادی پیدا میکند.

بازده هر سهم با توجه به زمان نگهداری و فروش متفاوت خواهد بود اما زمانی که پای تصمیمگیری در خصوص مسائل مالی به میان میآید، باید معیاری برای اندازهگیری ریسک وجود داشته باشد. این دقیقا همان دلیلی است که ضریب بتا به خاطر آن معرفی شد. در این مقاله مفهوم ضریب بتا و روش محاسبه آن را بیان میکنیم و میگوییم که چطور باید از آن در تحلیل وضعیت سهام استفاده کرد.

سابقه سنجش ریسک در سرمایهگذاری

در اوایل سالهای ۱۹۰۰ بود که تحلیلگران اقتصادی ترازنامه را ملاک بررسی میزان ریسک اوراق بهادار در نظر میگرفتند. بر این اساس اگر میزان وام یا بدهی شرکت زیاد بود، سرمایهگذاری در آن شرکت را پرریسک میدانستند. اما در سال ۱۹۶۲ نحوه تعیین ریسک تغییر کرد. بر این اساس، میزان ریسک با توجه به حاشیه ایمنی دارایی تعریف میشد. این حاشیه ایمنی با بررسی تفاوت میان قیمت بازار و ارزش ذاتی دارایی تعیین میشد.

اکنون نیز بیشتر تحلیلگران بازارهای مالی، ریسک سرمایهگذاری را یک مفهوم مرتبط با انحراف معیار نرخ بازده میدانند. به این ترتیب ریسک سرمایهگذاری زمانی بیشتر خواهد بود که بازده سرمایهگذاری تغییرات بیشتری داشته باشد. بهتر است پیش از پرداختن به این موارد نگاهی بر انواع ریسک موجود در بازارهای مالی بیندازیم.

دستهبندی انواع ریسک

انواع ریسک که موجب تغییر در بازده سرمایهگذاری میشود، به طور کلی در دو دسته زیر قابل بررسی است:

- ریسک غیرسیستماتیک

- ریسک سیستماتیک

ریسک غیرقابل سیستماتیک (قابل اجتناب)

این دسته از ریسکها را میتوان مدیریت کرد. در واقع با چیدمان متنوع سبد سهام میتوان این ریسک را کاهش داد. به طور کلی چنین ریسکهایی در سطح یک شرکت یا صنعت مشخص اتفاق میافتند. کالاها و خدمات تولیدی یک شرکت یا صنعت مشخص، نوع مدیریت، اقدامات شرکتهای رقیب و ساختار هزینههای شرکت از عوامل ایجادکننده چنین ریسکهایی هستند.

ریسک سیتماتیک (غیرقابل اجتناب)

این ریسک بر خلاف ریسکهای غیرسیستماتیک قابل مدیریت و کنترل نیست. از جمله مواردی که میتوانند این ریسکها را رقم بزنند میتوان به تحولات سیاسی و اقتصادی، تورم، بیکاری و چرخههای تجاری اشاره کرد. این ریسکها به کل بازار برمیگردند و نمیتوان آنها را پیشبینی کرد.

اگر علاقه دارید که ماهیت ریسک و انواع آن را بهتر بشناسید و با نکات موثر بر آنها بیشتر آشنا شوید، میتوانید مطلب «چه ریسکهایی سرمایهگذاری ما را تهدید میکنند؟» را مطالعه کنید.

چرا باید به ضریب بتا توجه کنیم؟

زمانی که سرمایهگذار قصد خرید یک سهم یا اوراق قرضه را داشته باشد، باید ملاکی برای ریسک سرمایهگذاری خود در نظر بگیرد. این ملاک میتواند انحراف معیار بازده در سالهای گذشته باشد. اما معیار مناسبی که میتوان به صورت جداگانه برای میزان ریسک یک دارایی در نظر گرفت، بررسی روند حرکتی آن با توجه به پرتفوی بازار است. چنین حرکتی با کوواریانس دارایی منفرد نشان داده میشود و میتوان آن را به نوسانپذیری پرتفوی کل بازار نیز تعمیم داد.

افزون بر این امر، هر دارایی منفرد خود نیز واریانسی دارد که ارتباطی با پرتفوی بازار ندارد. به این واریانس، واریانس غیرسیستماتیک میگویند. چنین مفهومی به جنبههای منحصربهفرد یک دارایی اشاره دارد. این نوع از واریانس معمولا اهمیت چندانی ندارد. چرا که اگر یک سبد سهام بزرگ و متنوع تشکیل دهیم، میتوان از آن چشم پوشید. به این ترتیب صرف ریسک یک دارایی منفرد خود تابعی از ریسک سیستماتیک دارایی در مقایسه با پرتفوی کل بازار است. معیار ریسک سیستماتیک، ضریب بتا در بورس نامیده میشود.

بررسی میزان ضریب بتا در بورس

به طور کلی ضریب بتا در بورس (Beta Coefficient) شیب معادله رگرسیون خطی و در اصل یک ضریب همبستگی است که به عنوان معیاری در خصوص نوسانپذیری سهام در نظر گرفته میشود. این ضریب اطلاعات مفیدی را در اختیار سرمایهگذاران قرار میدهد. این اطلاعات از مقایسه بازده سهام با شاخص بازار به دست میآید.

بتا نشاندهنده دادههای تاریخی ارزش داراییهاست. در واقع عدد بتا به سرمایهگذاران میگوید که ریسک سرمایهگذاری در یک دارایی خاص در قیاس با کل بازار به چه میزان است.

هنگامی که انتظار میرود شاخص بورس رشد کند، سرمایهگذاران به سراغ سهامی میروند که ضریب بتای بالاتری داشته باشد. اما اگر شاخص افت داشته باشد، بر روی سهامی با بتای پایین دست میگذارند.

ضریب بتا در بورس معیاری است برای اندازهگیری میزان ریسک سیستماتیک سرمایهگذاری در اوراق بهادار. به هر حال نمیتوان این ریسک را کاهش داد یا از بین برد. ریسک نسبی یک سهم با در نظر گرفتن پرتفوی کلی بازار سهام، مسئلهای است که با ضریب بتا آن را نمایش میدهند. در محاسبه میزان بتا از شاخص قیمت استفاده میکنند. در واقع برای محاسبه میزان ریسک سرمایهگذاری یک سهم، آن را با شاخص بورس مقایسه میکنند. میزان همسویی و تطابق میان بازده یک سهم با کل بازار، به کمک ضریب بتا در بورس مشخص میشود.

زمانی که بتا مثبت باشد، حاکی از همسویی سهم با بازار است. بتای منفی نیز نشانه واگرایی سهم و بازار است. ممکن است میزان بتا صفر باشد که این امر نشان میدهد سهم نسبت به شاخص واکنشی ندارد و تاثیری از آن نمیپذیرد.

ضریب بتا چه چیزی را نشان میدهد؟

عدد یک در ضریب بتا، به عنوان مبنا در نظر گرفته میشود. بر این اساس میتوان ضرایب بتا را در قالب موارد زیر مشخص کرد.

ضریب بتای بیشتر از یک

بر این اساس، بتای بیشتر از یک نشانگر این موضوع است که نوسانپذیری سهم در قیاس با متوسط نوسانپذیری بازار بیشتر است. مثلا زمانی که میگوییم ضریب بتا در یک سهم برابر ۱.۵ است، یعنی شاخص هرقدر که نزول یا صعود داشته باشد، سهم مذکور ۵۰ درصد بیشتر اثر میپذیرد.

این تاثیرپذیری یا به شکل رشد است و یا به شکل افت. فرض کنید شاخص به میزان ۱۰ درصد رشد کند. در این صورت سهمی با ضریب بتای ۱.۵ به میزان ۱۵ درصد رشد خواهد کرد. به همین ترتیب سهمی با ضریب بتای دو، افزایش یا کاهش قیمتی دوبرابر شاخص خواهد داشت. زمانی که ضریب بتا عدد بالایی را نشان میدهد، میگوییم سهم حالت تهاجمی دارد.

ضریب بتای بین صفر و یک

در مقابل ضرایب بتای کمتر از یک (در بازه مثبت) نشانگر سهام تدافعی هستند. مثلا زمانی که ضریب بتای سهمی برابر با ۰.۵ باشد، حرکت سهم کندتر خواهد بود. بدیهی است که ریسک سرمایهگذاری در چنین سهامی هم کمتر است.

ضریب بتای صفر

اما زمانی که ضریب بتا برابر صفر باشد، سهم عملکردی خنثی نسبت به شاخص خواهد داشت. یعنی سهم فارغ از مثبت یا منفی بودن شاخص حرکت خود را ادامه میدهد.

ضریب بتای منفی

اما بتای منفی نیز نشاندهنده روندی معکوس با جهت کلی بازار است. به این ترتیب میتوان گفت که ضریب بتا دامنهای از مثبت بینهایت تا منفی بینهایت دارد. علامت + به معنای تغییرات همسو با شاخص و علامت – نشاندهنده رفتاری در جهت عکس روند بازار است.

به طور خلاصه میتوان پنج حالت را برای ضریب بتا در بورس متصور شد.

- نخست آنکه ضریب برابر یک باشد که نشاندهنده تطابق کامل میان شاخص و نوسان سهم است.

- بتای صفر حاکی از خنثی بودن سهم در مقایسه با شاخص بازار است.

- بتای منفی نشان میدهد که حرکت سهم در مقایسه با شاخص بازار، در جهت معکوس صورت میگیرد.

- ضریب بتای بزرگتر از یک مربوط به سهام تهاجمی است که هم ریسک بالایی دارد و هم احتمال بازده بیشتری دارد.

- در نهایت بتای بین صفر و یک، سهم تدافعی را نشان میدهد که ریسک کم و به مراتب بازده کمتری دارد.

بازده بدون ریسک (RiskFree)

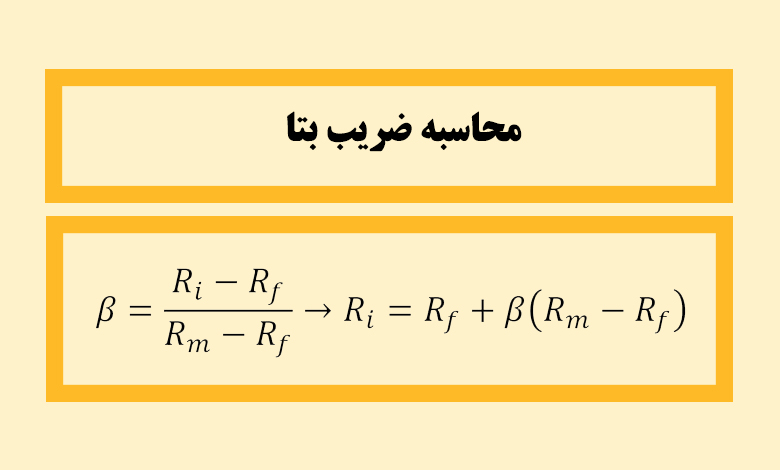

این بازده کمترین میزانی است که سرمایهگذاران میتوانند آن را به دست آورند. در چنین بازدهی هیچ ریسکی وجود ندارد. از سویی خرید سهام همیشه با ریسک همراه است. به این ترتیب نرخ بازده موردانتظار (Ri) به دلیل ریسک موجود نسبت به نرخ بازده بدون ریسک افزایش خواهد یافت. به تفاوت میان این دو میزان، صرف ریسک دارایی میگویند. بر این اساس تفاوت میان بازده مدنظر بازار (Rm) و نرخ بازده بدون ریسک (Rf) صرف ریسک بازار نامیده میشود. با این تفاسیر فرمول بتا برابر است با:

فرمول ضریب بتا در بورس بر طبق آمار

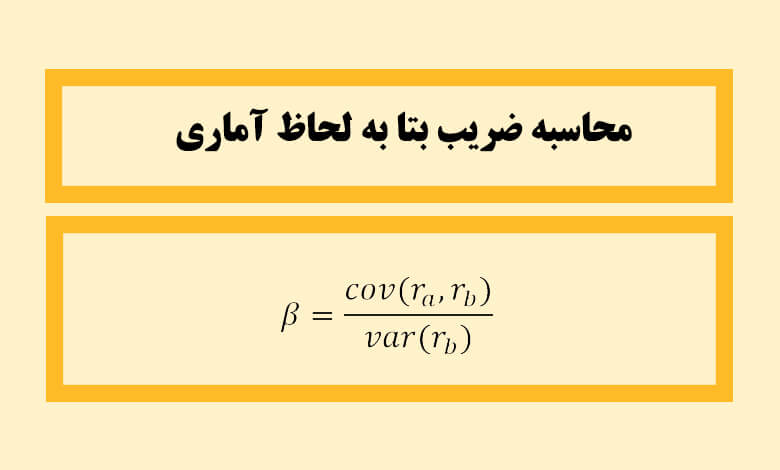

کوواریانس نشاندهنده ارتباط دو گروه از دادههاست. زمانی که ارتباط میان دادهها معکوس باشد، میزان کوواریانس منفی خواهد بود. اگر دو داده عملکرد مستقلی داشته باشند، کوواریانس آنها صفر و اگر ارتباط مستقیمی داشته باشند کوواریانس آنها مثبت خواهد بود. بر این اساس بتا را میتوان از طریق تقسیم کوواریانس میان بازدهی سهام و بازدهی بازار بر واریانس بازدهی بازار به دست آورد که فرمول آن به این شکل است:

بتای کل بازار همیشه مقداری برابر با یک دارد. دلیل این امر آن است که حاصل تقسیم کوواریانس کل بازار بر واریانس بازار برابر یک خواهد بود. در هنگام محاسبه ضریب بتا، دادههای ۹۰روزه را به صورت روزانه بررسی میکنند. بر این اساس نوسان روزانه قیمت در بازدهی دارایی و تغییرات روزانه شاخص در بازدهی بازار لحاظ میشود.

بزرگ و کوچک شدن این ضریب در سایر اجزای بازار، نشان از نوسانپذیری مثبت یا معکوس سهام با بازار دارد. یعنی هرچه ضریب بتا در بورس عدد بزرگتری را نشان دهد، ریسک بیشتری در مقایسه با بازار خواهد داشت. در نتیجه انتظار بازده بیشتری از آن میرود.

نرمافزارها و سایتهایی نیز وجود دارند که این ضریب را به صورت خودکار محاسبه میکنند. اما شما هم میتوانید بر اساس فرمولی که ارائه شد، ضریب بتای هر سهم را در بازه زمانی مشخصی به دست آورید.

در سایت مرکز پردازش اطلاعات مالی ایران میتوانید ضریب بتای شرکتهای بورسی را مشاهده کنید. اطلاعات این سایت به صورت فایلهای اکسل است. زمانی که فایل بازده روزانه و بازده بازار را دریافت کردید، میتوانید کوواریانس را بر اساس اطلاعاتی که در اختیار دارید محاسبه کنید و به کمک آن ضریب بتا را به دست آورید.

جمعبندی

با توجه به آنچه گفته شد میتوان ضریب بتا در بورس را ضریب تغییرات بازده سهم بر اساس بازده پرتفوی بازار تعریف کرد. اگر این میزان بیشتر از یک باشد، نشان میدهد که ریسک سرمایهگذاری سیستماتیک در این سهم بیشتر از ریسک سیستماتیک بازار است و بازده موردانتظار سهم نیز در قیاس با بازده موردانتظار از بازار بیشتر خواهد بود. چنین بازدهی نشاندهنده سهام تهاجمی است. زمانی که شاخص رو به رشد است، بهتر است در چنین سهامی سرمایهگذاری کرد. چرا که در قیاس با شاخص، رشد بیشتری دارند.

اما اگر ضریب بتا برابر با یک باشد، یعنی به لحاظ ریسک سیسماتیک، یک رابطه نظیربهنظیر میان سهم و بازار وجود خواهد داشت. این مسئله نشان میدهد که تغییرات بازدهی بازار و بازدهی سهم یکسان است. اگر میزان بتا کمتر از یک باشد، یعنی ریسک سیستماتیک سهم از بازار کمتر است. پس تغییرات و در نتیجه بازده موردانتظار از سهم نیز کمتر از بازده موردانتظار از بازار است. هنگامی که شاخص با افت مواجه است، این سهمها گزینههای مناسبی برای سرمایهگذاری به شمار میروند. چرا که اگر شاخص افت پیدا کند، اثر کمتری بر این سهمها میگذارد.

در پایان لازم است این نکته را بیان کنیم که بررسی ضریب بتا در بورس به تنهایی هرگز نمیتواند ارزندگی یا عدم ارزندگی یک سهم را مشخص کند. این معیار تنها برای شناخت بهتر روند حرکتی سهام در قیاس با بازار بورس مورد استفاده قرار میگیرد.