نرخ سود بین بانکی

بازار بین بانکی جایی است که بانکها منابع مازاد یا کسری منابع خود را در آنجا عرضه و تقاضا می کنند. نرخ سودی که در این بازار تعیین می شود نرخ سود بین بانکی نام دارد. بانک مرکزی در این بازار نقش کنترلی دارد و به مانند یک بازارگردان عمل می کند و اجازه نمی دهد نرخ سود بین بانکی از یک نرخ مشخص کمتر یا فراتر رود. بدین صورت که اگر بانکی بدلیل کسری شدید منابع قادر به تامین منابع از شبکه بانکی نگردید می تواند در سقف مشخص شده از بانک مرکزی منابع خود را تامین می کند.

این بازار همانند بازار های سازمان یافته تابلوی معاملاتی ندارد و مرجع انتشار آن خود بانک مرکزی است. قبلا آمار معاملات آن با تاخیر یکساله منتشر می گردید اما اخیرا به صورت هفتگی توسط وب سایت بانک مرکزی انتشار می یابد. قابل ذکر است حجم روزانه معاملات این بازار درسال 1399 بالغ بر 77 همت بوده است!!

دالان سود

در حال حاضر در این بازار دو نرخ کف و سقف وجود دارد. نرخ کف 14 درصد و نرخ سقف 22 درصد توسط بانک مرکزی تعیین گردیده است. به عبارتی بانک مرکزی با نرخ 14 درصد از بانک ها سپرده جذب می کند و با نرخ 22 درصد تسهیلات می دهد. به این محدوده دالان سود نیز گفته می شود.

اعتبارگیری و یا اعتباردهنی در شبکه بین بانکی نیز همانند اخذ وام توسط اشخاص همراه با سپرده گذاری وثیقه است. معمولا این وثایق اوراق خزانه دولت می باشد. بعبارتی بانکی که قصد تامین مالی از طریق بازار بین بانکی می باشد با وثیقه گذاشتن اوراق بهادار تضمین شده مانند اوراق خزانه دولت از این بازار تامین مالی می کند به همین دلیل است که به انتهای نرخ توافق شده اصطلاح قاعده مند اضافه می شود. بنابراین می توان نتیجه گرفت که اگر بانکی بدلایل وضعیت وخیم مالی وثیقه مناسب نداشته باشد مجبور به تامین منابع با نرخی بالاتر از سقف دالان می باشد.

نرخ سیاستی بانک مرکزی

نرخ سوم در این بازار نرخ سیاستی گفته می شود. این نرخ در اثر عملیات بازار باز توسط بانک مرکزی تعیین می شود. معمولا نرخ بین بانکی تحت تاثیر نرخ سیاستی است. بانک مرکزی در فواصل مشخصی (معمولا هفتگی) اوراق خزانه دولت را با نرخ مشخصی می فروشند یا خریداری می کند. در واقع این اقدام بانک مرکزی یک ابزار پولی بوده که بانک مرکزی از طریق آن می تواند سطح نقدینگی و تورم را کنترل کند. از آنجایی که این اوراق تحت قرارداد های بازخرید می باشند نرخ توافق شده در آن ریپو نام دارد.

از اواخر مرداد ماه 1400 با تغییر دولت و استعفای آقای همتی (رئیس پیشین بانک مرکزی) عملیات بازار باز متوقف و اعلام نرخ سیاستی متوقف شد.

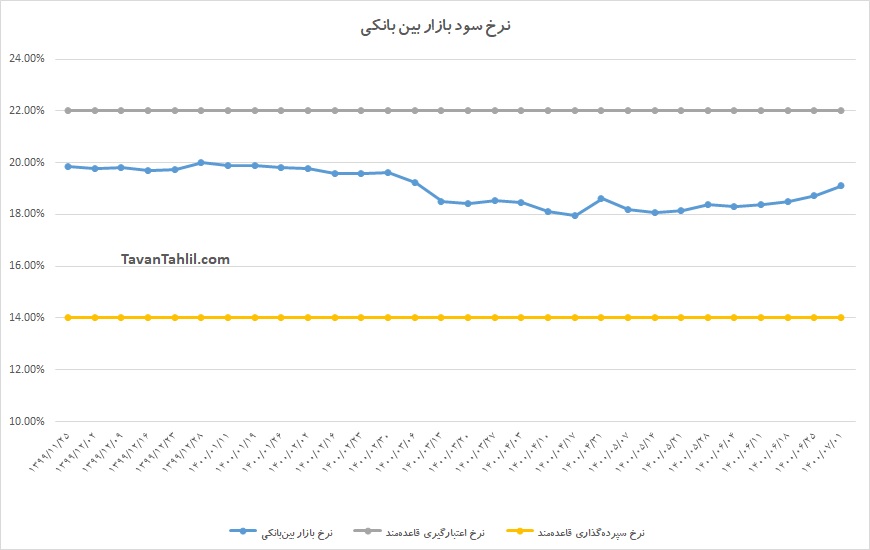

نمودار زیر روند تغییرات نرخ بین بانکی در دالان سود را نشان می دهد:

در نمودار فوق نرخ کف ، سقف ، نرخ سود بین بانکی نشان داده شده است. تا مرداد ماه 1400 نرخ رپو نیز منتشر می گردید که با رفتن همتی از بانک مرکزی متوقف شد. نمودار فوق نشان می دهد سیاست کاهش نرخ بهره بانکی که تا مرداد ماه روندی نزولی داشت رفته رفته رو به فزونی گذاشته است. بنظر می رسد تمایلات دولت جدید ( رئیسی) افزایش تدریجی نرخ بهره ، کنترل نقدینگی و به تبع آن کنترل تورم در دستور کار قرار گرفته است.

در حال حاضر نرخ سپرده گذاری در شبکه بانکی 16 درصد یکساله و 18 درصد دوساله تعیین گردیده، بنابراین اگر بانکی از نظر خدمات دهی و اعتباری بتواند جذب سپرده یکساله داشته باشد از طریق شبکه بانکی می تواند به حاشیه سود 2 درصد تضمین شده برسد.

تحلیل بین بازاری

بطور کلی کاهش نرخ سود بین بانکی می تواند علائمی از چشم انداز کاهشی نرخ بهره به بازار سهام بدهد. یا حداقل اینکه نرخ بهره در کوتاه مدت چشم انداز افزایشی ندارد. این سیگنال می تواند برای بازار سهام و رشد نسبت های پی ئی سهام مثبت قلمداد گردد. از زاویه ای دیگر در حال حاضر کاهش نرخ بهره بین بانکی در تضاد با روند های رشد نرخ های تورم می باشد. این موضوع نشان می دهد که کاهش نرخ بهره بین بانکی ممکن است تعمدا توسط بانک مرکزی صورت گرفته باشد و ممکن است این روند کاهشی پایدار نماند.

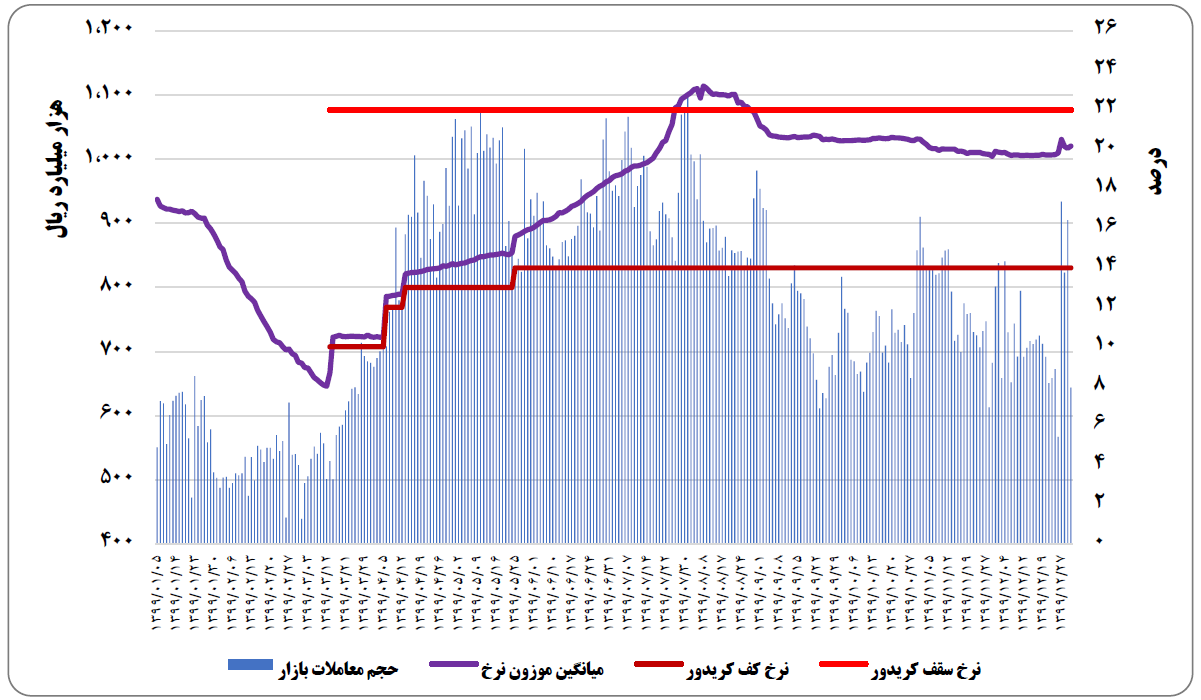

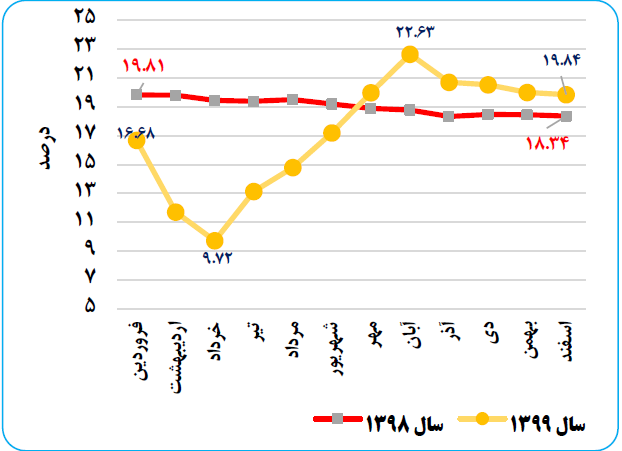

نمودار نرخ سود بین بانکی در سال 1399

در اوایل سال 1399 نرخ بهره بین بانکی به سطوح 7 درصد نیز رسید. اما بانک مرکزی مجدد با افزایش نرخ های سیاستی موجبات افزایش نرخ بهره را فراهم کرد.

نمودار زیر اجرای سیاست های بانک مرکزی در بازار بین بانکی را بخوبی نشان می دهد. این اقدام بانک مرکزی ضربه شدیدی را به بازار سرمایه وارد نمود و ضمن سلب اعتماد مردم به این بازار باعث شد بسیاری از وجوه در گردش بازار سرمایه به بازار پول کوچ کنند.

سایر مقالات مرتبط: