بررسی روند نسبت پی ئی بازار

واکنش پول های کلان بازار و خروج نقدینگی از بازار سرمایه به بازار پول یا بازار های ارز دیجیتال منجر به اصلاح عمیق شاخص کل و همچنین این نسبت مهم گردید.

بررسی نسبت پی ئی P/E بازار

یکی از متغیر های مهم در بررسی بازار بورس بررسی نسبت پی ئی یا P/E کل بازار می باشد. اگر ارزش کل بازار را تقسیم بر کل سودآوری شرکت های بورس در 12 ماه گذشته آن کنیم حاصل ، نسبت پی ئی به روش TTM (Trailing 12 Months)بدست می آید. البته این نسبت برای هر نماد به طور جداگانه نیز محاسبه می شود بطوریکه در صورت کسر قیمت هر سهم و در مخرج آن درآمد هر سهم در 12 ماه گذشته قرار می گیرد.

پی ئی فوروارد یا تاریخی؟

معمولا از نظر تحلیل گران بازار نسبت پی ئی به روش TTM چندان اهمیتی ندارد زیرا شرکت ها بر اساس عملکرد آینده آنها معامله می شوند نه عملکرد گذشته . بنابراین پی ئی فوروارد Forward P/E بازار به مراتب اهمیت بیشتری از پی ئی گذشته آن دارد. اما از آنجایی که محاسبه پی ئی فوروارد مستلزم محاسبه و برآورد سودآوری تمامی شرکتها می باشد این کار عملا غیر ممکن یا بسیار سخت است. ضمن اینکه پارامتر های موثر در برآورد سودآوری شرکت ها نیز دائما در حال تغییراند.

از کاربرد های دیگر این نسبت مقایسه آن با نسبت مشابه در سایر بازار ها نیز می باشد. بطور مثال همین نسبت برای بازار پول عبارت است از تقسیم عدد 100 بر نرخ سود سپرده که پی ئی بدون ریسک می باشد. یعنی اگر نرخ بهره را 18 درصد در نظر بگیریم نسبت پی ئی بازار پول 5.5 مرتبه بدست می آید. بنابراین هرچه نرخ بهره کمتر باشد موجب افزایش این نسبت برای بازار سرمایه می شود. برای بازار مسکن نیز از نسبت پی به آر استفاده می شود یعنی قیمت هر متر مربع واحد مسکونی تقسیم بر اجاره سالانه هر متر مربع . طبق بررسی گذشته همواره نسبت های پی به آر بازار مسکن به مراتب اعداد بالاتری از بازار سرمایه بوده است.

نکته ی مهم بعدی اینکه این نسبت هر ماهه توسط سازمان بورس برای شرکت های بورس (حدودا 300 شرکت) محاسبه و اعلام می گردد بنابراین نسبت اعلام شده شامل شرکت های بازار فرابورس و پایه نمی باشد بنابراین اطلاق صفت بازار صرفا مربوط به شرکت های پذیرفته شده در بورس می باشد.

برای اطلاع از پی ئی صنایع مندرج در شرکت فرابورس به گزارشات سالانه فرابورس مراجعه نمایید.

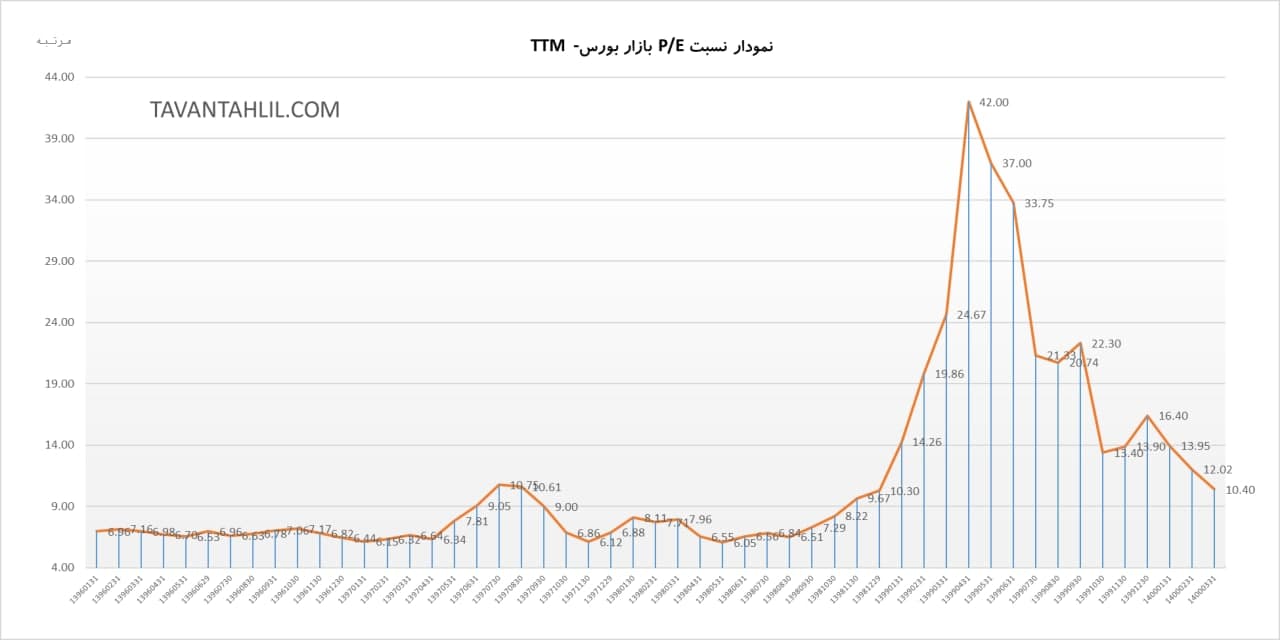

نمودار فوق روند نسبت پی ئی بازار از ابتدای سال 1396 تا انتهای خرداد ماه 1400 را نشان می دهد. همانطور که مشاهده می شود تا قبل از پرش سال 1399 محدوده سطح 10 مرتبه بعنوان یک مقاومت مهم در حرکت های کلی بازار ظاهر می شد. اما در سال 1399 عوامل اقتصادی از قبیل رشد شدید نقدینگی ، افزایش شدید تورم و کاهش دستوری نرخ های بهره در کنار تغییر نگرش بازار در تحلیل شرکت ها و توجه به ارزش های جایگزینی باعث گردید تا این نسبت ارقام حیرت انگیز 42 مرتبه را نیز به خود ببیند. واکنش پول های کلان بازار و خروج نقدینگی از بازار سرمایه به بازار پول یا بازار های ارز دیجیتال منجر به اصلاح عمیق شاخص کل و همچنین این نسبت مهم گردید. در حال حاضر آخرین نسبت اعلام شده حدودا 10.5 مرتبه می باشد که نشان می دهد به محدوده سال 1397 رسیده است.