تحلیل بنیادی شرکت صنایع پتروشیمی خلیج فارس (فارس)

کلیات

شرکت بازرسی فنی بازرگانی پتروشیمی در سال 1370 تاسیس شد، سال 1383 به نام شرکت پتروشیمی خلیج فارس تغییر نام داد. سال 1387 در جریان فرآیند خصوصی سازی قرار گرفت و در سال 1390 مالکیت سهام 15 شرکت پتروشیمی(دولتی) به ارزش دفتری به این شرکت منتقل و قالب شرکت بصورت هلدینگ درآمد و نهایتا در اواخر سال 1391 سهام شرکت در بورس عرضه عمومی شد.

آخرین سرمایه ثبت شده 28700 میلیارد تومان ، ارزش بازار 267 هزار میلیارد تومان می باشد. فعالیت این شرکت به صورت هلدینگ و تماما در حوزه پتروشیمی است. این هلدینگ با مجموع ظرفیت اسمی سالانه 26 میلیون تن و تولید 20 میلیون تن انواع محصولات از نظر شاخص های مالی در میان 100 شرکت برتر ایرانی رتبه اول و در میان شرکت های پتروشیمی و شیمیایی جهان رتبه 40 را به خود اختصاص داده است. همچنین 5.5 درصد ارزش کل بازار بورس به متعلق به این شرکت بزرگ می باشد.

مهمترین محصولات تولیدی و صادراتی این شرکت شامل گاز مایع LPG ، اتیلن ، محصولات پلیمری مانند پلی اتیلن ، PVC ، الیاف ، بطری و محصولات آروماتیک مانند بنزن، پارازایلین ، آرتوزایلین و.. می باشد.

سهامداران شرکت شامل:

- شرکت های استانی سهام عدالت 39 درصد

- گروه پتروشیمی تابان فردا (وابسته به صندوق نفت) 26 درصد

- شرکت ملی صنایع پتروشیمی 19 درصد

- تاپیکو 7.6 درصد

دو عضو هیات مدیره از طرف سهام عدالت (آذربایجان غربی و خراسان جنوبی)، یک عضو از طرف شرکت ملی صنایع پتروشیمی و دو عضو نیز از طرف تابان فردا ( صندوق نفت) تعیین می شوند. نکته جالب اینکه رئیس هیات مدیره و مدیرعامل هر دو منتخب تابان فردا می باشند و می توان نتیجه گرفت سیاست های کلی شرکت توسط صندوق نفت پایه ریزی می شود.

سال مالی شرکت 31 خرداد ماه هر سال ، تعداد پرسنل 190 نفر و دفتر مرکزی شرکت در تهران میدان هفت تیر خیابان کریمان زند ساختمان 38 واقع است.

بررسی ترازنامه : 30 اسفند ماه 1399

- جمع دارایی ها 90670 میلیارد تومان

- طلب ها 46394 میلیارد تومان (51%)

- سرمایه گذاری ها 32308 میلیارد تومان (35.6%)

- جمع بدهی ها 48980 میلیارد تومان

- وام 20792 میلیارد تومان (42%)

- بدهی غیر تجاری 18378 میلیارد تومان (37.5%)

- ارزش ویژه 41689 میلیارد تومان

تفسیر ترازنامه:

دو مبلغ عمده دارایی ها شامل طلب ها و سرمایه گذاری ها می باشد. بخش طلب ها (46 همت) نیز به دو بخش عمده تقسیم می شوند بخش اول مطالبات مربوط به سود سهام (ریالی) (حدودا 16 همت) از شرکت های تابعه است و بخش دوم نیز شامل مطالبات از شرکت های تابعه که بدلیل بدهی های قبلی آنها از طرف شرکت ملی صنایع پتروشیمی در سال 1390 به هلدینگ منتقل شده و بدهی های جدید ناشی از تامین مالی و سرمایه در گردش توسط خود هلدینگ که عمدتا ارزی (حدودا 30 همت) می باشند.

بخش سرمایه گذاری ها نیز به دو بخش کوتاه مدت (7همت) و بلند مدتی(25 همت) تقسیم می گردد که بخش کوتاه مدت آن بیشتر به صورت سپرده های بانکی است و بنظر می رسد موقتی باشد و بخش بلندمدت آن نیز شامل 40 شرکت فرعی و وابسته بوده که 76 درصد آنها به صورت کنترلی می باشند.

اما در بخش بدهی ها دو رقم عمده شامل بدهی به شرکت ملی نفت به مبلغ 9.5 همت و بدهی به شرکت ملی صنایع پتروشیمی به مبلغ 5.6 همت تماما ارزی می باشند. منشا ایجاد این بدهی ها مربوط به سنوات قبل از انتقال سهام به هلدینگ فارس و ناشی از مخارج انجام شده در شرکت های تابعه می باشد.

مبلغ مهم بعدی تسهیلات بانکی به ارزش 20 همت بوده که عمدتا طی سال مالی 1400 دریافت شده است که رشد 250 درصدی نسبت به ابتدای سال مالی نشان می دهد(یعنی از تیر ماه 99). اگرچه بیشتر این مبالغ در حال حاضر در حساب های سپرده بانکی می باشند اما بنظر می رسد این اقدام جهت تامین مالی پروژه های جاری شرکت بوده است. که در غیر این صورت اخذ وام و سپرده گذاری توجیه اقتصادی ندارد.

نکته مهم در خصوص طلب ها و بدهی های ارزی فزونی طلب ها نسبت به بدهی هاست. بطوریکه تراز ارزی شرکت به صورت همگن شده معادل 850 میلیون دلار مثبت است. شرکت در سال مالی منتهی به 31 خرداد 1399 از محل افزایش نرخ ارز حدود 1300 میلیارد تومان سود تسعیر شناسایی کرده است.(با نرخ دلار 15800 تومان) که با توجه به دلار فعلی (23000 تومان) شناسایی مجدد سود تسعیر محتمل است. نکته قابل توجه اینکه در آخرین گزارش میان دوره ای دوره ای شرکت منتهی به 30 اسفند ماه 1399 مبلغ سود تسعیر صرفا 163 میلیارد تومان شناسایی شده است که عدد بسیار کمی است. بنظر می رسد شرکت در ارائه گزارش های میان دوره ای رویه محافظه کارانه در پیش گرفته و منتظر آخرین نرخ های تسعیر در پایان سال مالی می باشد.

در بخش حقوق صاحبان سهام سرمایه شرکت 28700 میلیارد تومان و شرکت دارای سود انباشته و اندوخته سرمایه ای حدودا 10 همتی می باشد. شرکت در مهر ماه 1399 از محل انباشته و اندوخته 100 درصد افزایش سرمایه از 14350 به 28700 میلیارد تومان اجرایی کرده است.

- بدلیل ساختار سهامداری شرکت که حدود 40% آن سهام عدالت می باشد و از آنجای که برای این سهامدار محدودیت های افزایش سرمایه از محل آورده و مطالبات وجود دارد این شرکت همواره درصد های تقسیم سود نقدی پایین داشته و بجای آن افزایش سرمایه عموما از محل انباشته و اندوخته ها (سود سهمی) صورت می پذیرد.

سرمایه در گردش شرکت مثبت و نسبت بدهی 54 درصد می باشد. در مجموع شرایط مالی شرکت مطلوب ارزیابی می شود.

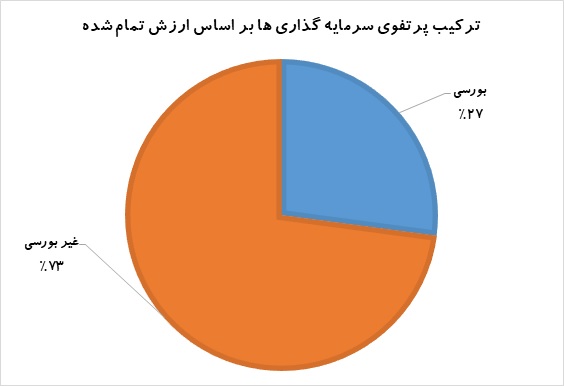

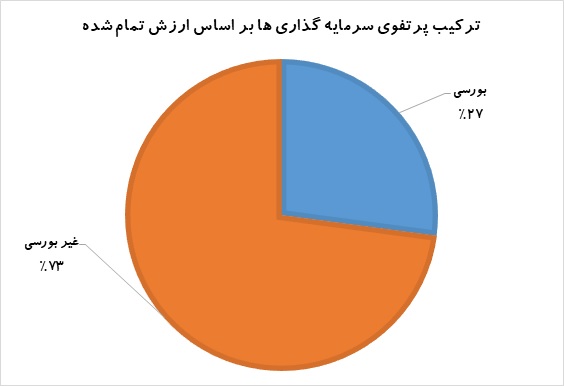

بررسی پرتفوی سهام فارس

بر اساس آخرین گزارشات منتهی به 31 اردیبهشت ماه 1400 ارزش تمام شده کل پرتفوی سهام شرکت مبلغ 22785 میلیارد تومان و به دو بخش بورسی و غیر بورسی به شرح زیر قابل تقسیم است:

این تحلیل در 58 صفحه با فرمت PDF تقدیم سرمایه گذاران و علاقمندان می شود. شما می توانید قبل از خرید این محصول فهرست مطالب این تحلیل را اینجا دانلود کنید.

5 خرداد ماه 1400

نقد و بررسیها

هیچ دیدگاهی برای این محصول نوشته نشده است.